Autofinanțare IMM ~2014~ partea II

26/08/2014

FII informat! Evaluează propria performanță și cunoaște concurența!

05/09/2014Autofinanțarea – principala modalitate de asigurare a finanțării activității IMM-urilor și în 2014

1. Accesul dificil la finanţare – problemă majoră a sectorului de IMM-uri

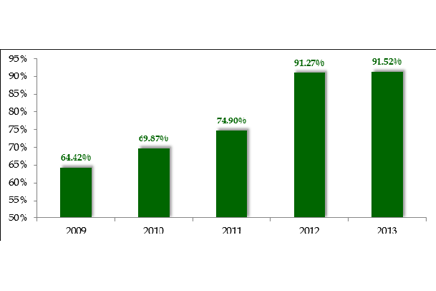

Accelerarea procesului de creditare a economiei reale este o condiţie indispensabilă pentru relansarea procesului investiţional şi asigurarea reintrării economiei româneşti pe un nou ciclu de creştere. De asemenea, necesitatea impulsionării creditării se prijină şi pe faptul că una dintre principalele difucultăţi ale IMM-urilor este accesul dificil la finanţare. Astfel, în anul 2013, 91,52% din IMM-uri s-au autofinanţat, 22,43% au obţinut credite bancare, iar 2,36% din întreprinderi au apelat la leasing[1],[2] (Figura 1).

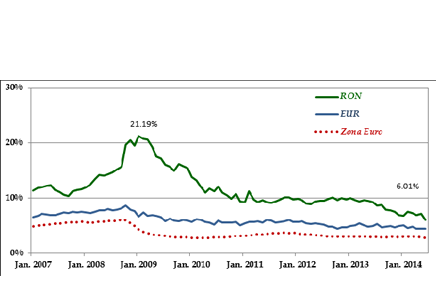

Analiza în dinamică 1, 2, [3], [4], [5] a principalelor modalităţi de finanţare a IMM-urilor evidenţiază o serie de evoluţii negative în perioada 2009 – 2013. Astfel, dacă în 2009 ponderea IMM-urilor care se autofinanţează era de 64,42%, în 2013 aceasta a crescut de 1,42 ori (+ 27,10 p.p.), înregistrându-se un nivel maxim de 91,52% (Figura 2). Una dintre cauzele majore a creşterii alarmante a procentului IMM-urilor care-şi autofinanţează activităţile rezidă în scăderea puternică a procentului întreprinderilor care accesează credite bancare (Figura 3). Ponderea IMM-urilor care se finanţează prin creditele bancare a scăzut de 2,27 ori (-28,62 p.p.) în 2013 (22,43%) faţă de 2009 (51,05%). Aceste evoluţii subliniază faptul că răsunsul întreprinzătorilor autohtoni la încetinirea procesului de creditare a economiei reale de către bănci a constat în creşterea volumului resurselor personale alocate afacerii. O astfel de dinamică a structurii de finanţare a IMM-urilor nu este sustenabilă fiindcă resursele personale sunt limitate ca volum şi pot aigura doar conservarea afacerii la un nivel de „avarie”, care are următoarele implicaţii:

- oprirea investiţiilor;

- reducerea dimensiunii afacerii;

- reducerea locurilor de muncă;

- concentrarea pe clienţi stabili/tradiţionali;

- renunţarea la achiziţia de tehnologii noi;

- limitarea/eliminarea bugetelor de inovare, marketing, training şi consultanţă.

În acest context, trebuie menţionat faptul că, la nivelul economiei româneşti, şocurile generate de criza economico-financiară au presupus afectarea atât a ofertei de credite, cât şi a cererii. Prin urmare, în Tabelul 1[1] sunt prezentate principalele premise care au condus la deteriorarea capacităţii de creditare a sistemului bancar (pe latura cererii şi a ofertei de credite), precum şi natura impactului generat (pozitiv/negativ).

Tabelul 1. Impactul crizei economico-financiarea asupra sistemului bancar din România

| +/- | OFERTA DE CREDITE | +/- | CEREREA DE CREDITE |

| – | Creşterea accelerată a datoriei publice a generat o concurență asimetrică între stat și economia reală – efectul de evicțiune. | – | Blocajul financiar generat de arieratele publice şi private a condus la reducerea capacității de îndatorare întreprinderilor. |

| – | Incidenţa crescută a creditelor neper-formante a condus la creșterea nivelului provizioanelor, deci la neutralizarea unor resurse ce puteau fi îndreptate către activitatea de creditare. | – | Restrângerea pieţei interne și a princi-palelor piețe de export a afectat economia reală, conducând la reducerea bonității financiare a întreprinderilor private (în special IMM-uri). |

| – | Presiunile exercitate din partea „băncilor mamă” asupra subsidiarelor locale în vederea limitării expunerii pe România. | – | Numărul de întreprinderi în general, dar în special a celor profitabile s-a redus, prin urmare s-au redus şi numărul clienților potențiali ai băncilor. |

| + | Relaxarea politicii monetare a BNR: diminuarea rezervelor minime obligatorii şi reducerea dobânzii de politică monetară. | – | Reducerea venitului disponibil al populaţiei a condus la „prăbușirea consumului intern” și la deteriorarea bonității financiare a populației. |

| + | Lansarea unor emisiuni de titluri de stat pe pieţele externe (USD și EUR). | – | Supraîndatorarea relativă a gospodăriilor populaţiei. |

Cuprins „Autofinanțarea – principala modalitate de asigurare a finanțării activității IMM-urilor și în 2014”:

- Accesul dificil la finanţare – problemă majoră a sectorului de IMM-uri >>

- Analiza evoluţiei creditării în România în perioada 2007 – 2014 >>

- Sinteza principalelor constatări >>

- Concluzii >>

- Propunerile CNIPMMR privind facilitarea accesului la finanţare al IMM-urilor >>

[1] Evoluţia creditării în România: 2007 – 2013, CNIPMMR, 2014

[1] Carta Albă a IMM-urilor din România – 2014, CNIPMMR, 2014

[2] Carta Albă a IMM-urilor din România – 2013, CNIPMMR, 2013

[3] Carta Albă a IMM-urilor din România – 2012, CNIPMMR, 2012

[4] Carta Albă a IMM-urilor din România – 2011, CNIPMMR, 2011

[5] Carta Albă a IMM-urilor din România – 2010, CNIPMMR, 2010