Scrisoare deschisa a confederatiilor patronale catre Guvernul Romaniei

04/09/2019

Sondaj privind masurile prioritare necesare pentru simplificarea procedurilor de autorizare a intreprinzatorilor

02/10/2019I. CONTEXT

CNIPMMR a realizat Testul IMM (modalitate de evaluare a impactului economic, social şi de mediu pe care propunerile legislative îl au asupra IMM-urilor) pentru Propunerea legislativă pentru modificarea şi completarea Legii nr.241/2005 pentru prevenirea şi combaterea evaziunii fiscale: https://www.senat.ro/legis/lista.aspx?nr_cls=b436&an_cls=2019

Propunerea legislativă vizează:

- reintroducerea art. 6 în Legea nr.241/2005 pentru prevenirea şi combaterea evaziunii fiscale: „Constituie infracţiune şi se pedepseşte cu închisoare de la 1 an la 6 ani reţinerea şi neplata, încasarea şi neplata, ori, după caz, nereţinerea sau neîncasarea, în cel mult 30 zile de la termenul de scadent prevăzut de lege, a impozitelor şi/sau contribuţiilor prevăzute în anexa la prezenta lege”;

- modificarea limitelor pedepselor pentru unele fapte de evaziune fiscală.

Lista cu impozitele și contribuțiile care intră sub incidența răspunderii penale:

- Impozitul pe dividendele plătite de o persoană juridică română către o persoană juridică română

- Impozitul pe veniturile din drepturile de proprietate intelectuală

- Impozit pe venitul din salarii și asimilate salariilor

- Impozitul pe veniturile din arendă

- Impozitul pe veniturile sub formă de dobânzi

- Impozit pe veniturile sub formă de dividende

- Impozitul pe veniturile impozabile obținute din lichidarea unei persoane juridice sau din reducerea capitalului social, potrivit legii

- Impozitul pe veniturile din pensii

- Impozitul pe veniturile din premii şi din jocuri de noroc

- Impozitul pe veniturile din alte surse

- Impozitul pe veniturile obținute de o persoană fizică dintr-o asociere între o persoană fizică și o persoană juridică, contribuabil potrivit titlului II din Codul fiscal.

- Impozitul pe veniturile obținute de o persoană fizică dintr-o asociere între o persoană fizică și o persoană juridică, contribuabil potrivit titlului III din Codul fiscal.

- Impozitul pe veniturile obținute de o persoană fizică dintr-o asociere între o persoană fizică sau orice altă entitate – asociere fără personalitate juridică și o persoană juridică, contribuabil potrivit Legii nr. 170/2016, conform contractului de asociere, determinate potrivit prevederilor titlului II.

- Contribuţia de asigurări sociale datorată de persoanele fizice care realizează venituri din salarii și asimilate salariilor

- Contribuţia de asigurări sociale de sănătate datorată de persoanele fizice care realizează venituri din salarii și asimilate salariilor

- Impozitul pe veniturile din dobânzi obținute de un nerezident, primite de la un rezident

- Impozitul pe veniturile din dobânzi obținute de un nerezident, primite de la un nerezident care are un sediu permanent în România, dacă dobânda este o cheltuială a sediului permanent/a sediului permanent desemnat

- Impozitul pe veniturile din redevenţe obținute de un nerezident, primite de la un rezident

- Impozitul pe veniturile din redevenţe obținute de un nerezident, primite de la un nerezident care are un sediu permanent în România, dacă redevenţa este o cheltuială a sediului permanent/a sediului permanent desemnat

- Impozitul pe veniturile din comisioane obținute de un nerezident, primite de la un rezident

- Impozitul pe veniturile din comisioane obținute de un nerezident, primite de la un nerezident care are un sediu permanent în România, dacă comisionul este o cheltuială a sediului permanent/a sediului permanent desemnat

- Impozitul pe venituri din activităţi sportive şi de divertisment desfăşurate în România obținute de un nerezident, indiferent dacă veniturile sunt primite de către persoanele care participă efectiv la asemenea activităţi sau de către alte persoane

- Impozitul pe venituri din prestarea de servicii de management sau de consultanţă din orice domeniu, obținute de un nerezident, dacă aceste venituri sunt obţinute de la un rezident sau dacă veniturile respective sunt cheltuieli ale unui sediu permanent în România

- Impozitul pe venituri reprezentând remuneraţii primite de persoane juridice străine care acţionează în calitate de administrator, fondator sau membru al consiliului de administraţie al unei persoane juridice române

- Impozitul pe venituri din servicii prestate în România obținute de un nerezident, exclusiv transportul internaţional şi prestările de servicii accesorii acestui transport

- Impozitul pe venituri din profesii independente desfăşurate în România, obținute de un nerezident – medic, avocat, inginer, dentist, arhitect, auditor şi alte profesii similare – în cazul când sunt obţinute în alte condiţii decât prin intermediul unui sediu permanent sau într-o perioadă ori în mai multe perioade care nu depăşesc în total 183 de zile pe parcursul oricărui interval de 12 luni consecutive care se încheie în anul calendaristic vizat

- Impozitul pe venituri din premii acordate la concursuri organizate în România, obținute de un nerezident

- Impozitul pe veniturile din dividende obținute de un nerezident, primite de la un rezident

- Impozitul pe venituri realizate din transferul masei patrimoniale fiduciare de la fiduciar la beneficiarul nerezident în cadrul operaţiunii de fiducie

- Impozitul pe venituri obţinute de un nerezident,la jocurile de noroc practicate în România, pentru toate câştigurile primite de un participant de la un organizator sau plătitor de venituri din jocuri de noroc, exclusiv jocurile de noroc prevăzute la art. 110 alin. (7) din Codul fiscal

- Impozitul pe veniturile realizate de nerezidenți din lichidarea unei persoane juridice române

- Impozit datorat pe venitul din transferul proprietăţilor imobiliare din patrimoniul personal

II. TESTUL IMM REALIZAT DE CNIPMMR

Testul IMM a fost derulat în perioada 20-30 septembrie 2019, pe site-ul www.cnipmmr.ro şi la nivelul membrilor CNIPMMR, și a vizat evaluarea impactului reintroducerii răspunderii penale pentru reţinerea şi neplata, încasarea şi neplata, nereţinerea sau neîncasarea impozitelor şi/sau contribuţiilor.

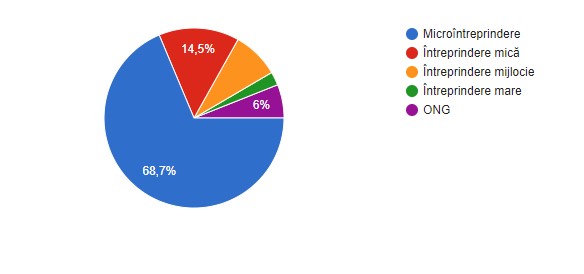

Respondenţii, în număr de 1987 antreprenori, au fost în proporţie de 68,7% microîntreprinderi (0-9 angajați), 14,5% întreprinderi mici (10-49 angajați), 8,4% întreprinderi mijlocii (50-249 angajați), 2.4% întreprinderi mari (peste 249 angajați), ONG – 6%

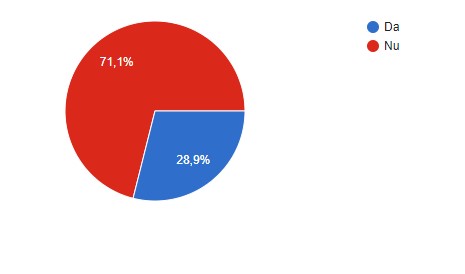

La întrebarea: Considerați oportună măsura reintroducerii în Legea evaziunii fiscale a răspunderii penale pentru reţinerea şi neplata, încasarea şi neplata, nereţinerea sau neîncasarea impozitelor şi/sau contribuţiilor(“Constituie infracţiune şi se pedepseşte cu închisoare de la 1 an la 6 ani reţinerea şi neplata, încasarea şi neplata, ori, după caz, nereţinerea sau neîncasarea, în cel mult 30 zile de la termenul de scadent prevăzut de lege, a impozitelor şi/sau contribuţiilor prevăzute în anexa la prezenta lege”), 71,1% din respondenți nu susțin această modificare legislativă.

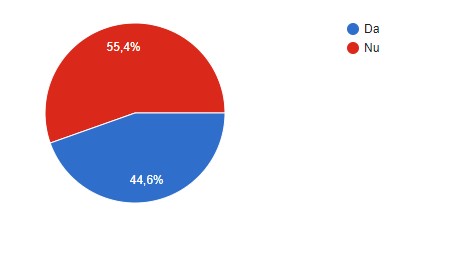

La întrebarea: Reintroducerea răspunderii penale pentru reţinerea şi neplata, încasarea şi neplata, nereţinerea sau neîncasarea impozitelor şi/sau contribuţiiva va avea impact asupra societății dvs.?, 44,6% din respondenți au menționat că măsura va avea impact asupra societății lor.

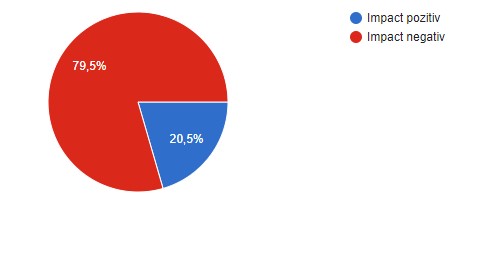

79,5% din respondenții care au menționat că măsura reintroducerii răspunderii penale pentru reţinerea şi neplata, încasarea şi neplata, nereţinerea sau neîncasarea impozitelor şi/sau contribuţii va avea un impact negativ asupra societății lor.

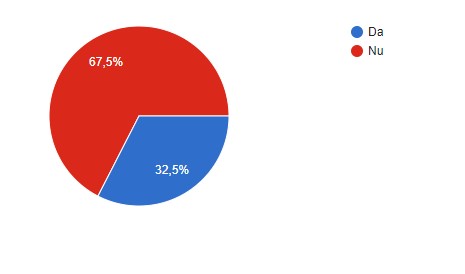

La întrebarea: Ați întâmpinat dificultăți până în prezent privind reţinerea şi neplata, încasarea şi neplata, nereţinerea sau neîncasarea impozitelor şi/sau contribuţiilor?, 67,5% din respondenți au răspuns afirmativ.

La întrebarea: Ce dificultăți ați întâmpinat privind reţinerea şi neplata, încasarea şi neplata, nereţinerea sau neîncasarea impozitelor şi/sau contribuţiilor?, respondenți au evidențiat:

- plățile întârziate care generează de foarte multe ori blocaje financiare;

- neplata la timp a facturilor în contractele de achiziție publică și întârzieri mari în plata în relația cu instituțiile publice,

- lipsa lichidităților,

- accesul foarte limitat la credite bancare și la finanțări,

- birocrația excesivă.

III. CONSTATĂRI ALE CURȚII CONSTITUȚIONALE

Prin Decizia nr. 363/2015 (decizie publicată în Monitorul Oficial al României, Partea I nr. 495/06.07.2015), Curtea Constituţională a Romaniei a admis – cu majoritate de voturi – excepţia de neconstituţionalitate pentru dispoziţiile art. 6 din Legea nr. 141/2005 pentru prevenirea şi combaterea evaziunii fiscale, care reglementau răspunderea penală pentru neplata impozitului și contribuțiilor, pe motivul că dispozițiile respective nu respectă exigenţele constituţionale referitoare la calitatea legii, respectiv nu întrunesc condiţiile de claritate, precizie, previzibilitate şi accesibilitate, fiind contrare dispoziţiilor art. 1 alin. 5 din Constituţie.

Curtea Constituţională a Romaniei a stabilit că în ipoteza infracţiunilor, inclusiv a celor reglementate în domeniul fiscal, legiuitorul trebuie să indice în mod clar şi neechivoc obiectul material al acestora în chiar cuprinsul normei legale sau acesta să poată fi identificat cu uşurinţă prin trimiterea la un alt act normativ de rang legal cu care textul incriminator se află în conexiune, în vederea stabilirii existenţei/inexistenţei infracţiunii.

Raportând cele prezentate mai sus la speţa de faţă, Curtea constată că legiuitorul şi-a respectat numai din punct de vedere formal competenţa constituţională de a legifera, fără ca prin conţinutul normativ al textului incriminator să stabilească cu claritate şi precizie obiectul material al infracţiunii, ceea ce determină o lipsă de previzibilitate a acestuia. Aşa fiind, textul supus controlului de constituţionalitate nu respectă condiţiile de calitate a legii, respectiv din modul de definire a infracţiunii prevăzute la art. 6 din Legea nr. 241/2005 nu poate fi determinată noţiunea de „impozit cu reţinere la sursă”, astfel că destinatarul normei nu poate să îşi ordoneze conduita, în funcţie de ipoteza normativă a legii.

IV. POZIȚIA CNIPMMR PRIVIND REINTRODUCEREA RĂSPUNDERII PENALE

CNIPMMR nu susține reintroducerea răspunderii penale pentru reţinerea şi neplata, încasarea şi neplata, nereţinerea sau neîncasarea impozitelor şi/sau contribuţiilor, deoarece este deja reglementată răspunderea contravențională pentru această faptă, cu amenzi ridicate, de cele mai multe ori existând situații de blocaj financiar, generate de plățile întârziate, neplata la timp a facturilor în contractele de achiziție public și întârzieri mari în plata în relația cu instituțiile publice, lipsa lichidităților, acces foarte limitat la credite bancare și la finanțări.

„Reținerea” nu e ca şi cum cineva îi dă întreprinzătorului bani ca să plătească impozitele şi contribuţiile, iar acesta trebuie să fie închis dacă îi foloseşte la altceva, ci este un serviciu neplătit pe care statul îl solicită de la angajatori, care ar trebui consolidat prin stimulente fiscale și servicii de consultanță.

Sunt necesare măsuri și pentru creşterea creditării economiei reale şi dezvoltarea unor relaţii constructive cu băncile:

- Credite mai accesibile pentru IMM-uri: cerinte echilibrate pentru garantiile personale şi dobânzi suportabile.

- Abordare bancară şi intreprenorială echilibrată a componentelor esenţiale de natura cantitativă şi calitativă, cu promovarea utilizării ratingurilor calitative ca un instrument de completare a evaluarii cantitative standard a bonitatii IMM.

- Creşterea transparenţei şi competiţiei în sectorul bancar, prin asigurarea publicării pe site-urile fiecarei banci a unor indicatori cheie la nivel individual, a grilelor de evaluare a cererilor de creditare şi a tuturor costurilor creditării, cu efect direct privind intensificarea concurentei, compararea ofertelor de creditare si reducerea costurilor de finantare a IMM-urilor.

- Simplificarea sarcinii administrative: eliminarea obligatiilor declarative aditionale prin limitarea documentelor si informatiilor solicitate intreprinderilor de catre banca la cele esentiale, care fac nemijlocit obiectul evaluarii acordarii sau respingerii creditului.

- Sprijinirea accesul la consultanţă, adaptata nevoilor specifice ale IMM-urilor şi dezvoltarea unor programe de „pregătire pentru investiţii” pentru IMM-uri, în stransă cooperare cu organizaţiile reprezentative ale acestora.

- Dezvoltarea unui produs comparativ privind ofertele bancare, pentru informarea IMM-urilor.

- Colaborare permanenta între organizaţiile mediului bancar şi confederaţiile patronale reprezentative.

- Valorificarea bunelor practici existente privind soluţii specifice pentru dialogul, cooperarea şi schimbul de informaţii dintre creditori şi IMM-uri (similare cu cele din Italia si Belgia).

De asemenea, sunt necesare măsuri pentru operaţionalizarea efectivă a Legii nr. 72/2013 privind măsurile pentru combaterea întârzierii în executarea obligaţiilor de plată a unor sume de bani rezultând din contracte încheiate între profesionişti şi între aceştia şi autorităţi contractante şi a Directivei 2011/7/UE a Parlamentului European şi a Consiliului din 16 februarie 2011 privind combaterea întârzierii în efectuarea plăţilor în tranzacţiile comerciale, cu plata valorii contractelor de achiziţie publică în termen de maxim 30 de zile calendaristice de la recepţie, cu sancţiuni ferme, cu eliminarea blocajului financiar generat de arierate, care afectează grav funcţionalitatea şi relansarea economiei.

Plăţile întârziate afectează grav competitivitatea, rentabilitatea şi viabilitatea întreprinderilor, în special a IMM-urilor, deoarece:

- generează costuri suplimentare semnificative pentru întreprinderile creditoare şi complică gestiunea financiară a acestora, fiind nefastă pentru fluxul de lichidităţi, mai ales în perioadele de acces limitat sau costisitor, adăugând costuri bancare importante, reducând oportunităţile de investiţii şi sporind incertitudinea pentru multe întreprinderi creditoare, în principal IMM-uri;

- determină adesea întârzieri subsecvente, în plata furnizorilor şi salariaţilor (cu efecte sociale negative semnificative), a impozitelor, taxelor şi contribuţiilor la bugetul de stat şi la bugetele asigurărilor sociale (cu efecte negative asupra încasării veniturilor publice), dar şi cu blocarea accesului la finanţare al întreprinderilor (de exemplu, întârzierea plăţii impozitelor, taxelor şi contribuţiilor la bugetele asigurărilor sociale cauzate de neîncasarea la termen a facturilor limitează accesul la măsurile de ajutor de stat şi la programele cu finanţare din fonduri structurale);

- sunt răspunzătoare de falimentul unor întreprinderi în mod normal viabile, putând declanşa chiar şi o serie de falimente consecutive de-a lungul lanţului de aprovizionare, cu efecte negative semnificative în plan economic şi social;

- descurajează operatorii economici să participe la procedurile de achiziţii publice, ceea ce nu numai că produce perturbări în domeniul concurenţei şi subminează funcţionarea pieţei interne, dar reduce şi capacitatea autorităţilor publice de a asigura o utilizare eficientă a fondurilor publice, de a obţine cel mai bun randament pentru banii contribuabililor;

- favorizează corupţia şi darea de mită (pentru urgentarea plăţilor facturilor din contractele de achiziţie publică) sau contractarea peste limitele bugetare aprobate;

Pentru asigurarea aplicării efective a prevederilor Legii nr. 72/2013 și Directivei 2011/7/UE, CNIPMMR consideră necesare următoarele măsuri bugetare:

- Prevederea în bugetul de stat a sumelor necesare pentru implementarea prevederilor care vor transpune Directiva 2011/7/UE (pentru asigurarea plăţii facturilor din contractele de achiziţie publică în termen de 30 de zile);

- Prevederea în bugetul de stat a sumelor necesare rezolvării problemei arieratelor înregistrate până în prezent (pentru asigurarea plăţii facturilor restante din contractele de achiziţie publică);

- Crearea unui „credit-pod” special, la nivel naţional, pentru a finanţa temporar, cheltuielile din contractele publice ale autorităţilor şi instituţiilor publice, inclusiv a autorităţilor locale, în cazul problemelor de cash flow, cu încadrarea în bugetul aprobat.